|

||||||||||||

|

||||||||||||

|

||||||||||||

|

||||||||||||

Скользящие средние.Скользящее среднее — один из самых старых, простых и наиболее полезных инструментов трейдера. Скользящие средние помогают выявлять тренды и находить наилучшие моменты для открытия позиций. На графиках цен они изображаются в виде линии, каждая точка которой соответствует самому последнему среднему значению цен. В чем суть скользящих средних, что они измеряют? Каждая цена отражает моментальное соглашение о ценности инструмента. Она — как фотоснимок рыночной толпы в момент сделки. Допустим, вы принесете мне фото своего друга и спросите — оптимист он или пессимист, бык или медведь? По одной фотографии судить очень трудно. Но если делать снимки с одной точки в течение десяти дней, то, наложив десять снимков один на другой, можно получить комбинированное фото, на котором выделятся типичные черты и размоются случайные. Если обновлять такое комбинированное фото ежедневно, у нас получится скользящее среднее настроения вашего друга. Если выложить такие комбинированные фотографии в ряд, по ним можно будет сказать, становится ваш знакомый веселее или угрюмее. Скользящее среднее — это комбинированное фото биржевой толпы. Его рост свидетельствует о том, что оптимизм рыночной толпы растет, в ней преобладают бычьи настроения. Его падение — признак растущего пессимизма, медвежьего настроя толпы. Скользящее среднее добавляет новые цены и отбрасывает старые. Оно зависит не только от цен, но и от метода вычисления. Мы должны принять несколько решений. Во-первых, нужно решить, какие цены мы будем усреднять. Необходимо выбрать ширину окна скользящего среднего: более широкое — для выявления долгосрочных трендов, более узкое — для выявления краткосрочных. Наконец, необходимо решить, какой тип скользящего среднего мы будем использовать. Какие цены усреднять? Трейдеры, работающие с дневными и недельными графиками, обычно усредняют цены закрытия. Это вполне разумно, так как цена закрытия — последнее соглашение дня о ценности инструмента — является самой важной ценой за день. На пятиминутных или часовых графиках цена закрытия не имеет такого большого значения. Дейтрейдерам целесообразнее усреднять не цены закрытия, а средние цены по каждому столбику, например: (Цена открытия + Максимальная цена + Минимальная цена + Цена закрытия) / 4 либо (Максимальная цена+ Минимальная цена + Цена закрытия) / 3. Мы можем также вычислять скользящие средние значения индикаторов, например индекса силы (см. ниже). Дневной индекс силы связывает изменение цены с объемом торгов за один день. Усреднение этих значений дает более ровный график и выявляет более долгосрочные тренды индекса. Период расчета скользящего среднего. Скользящие средние помогают распознавать тренды. Растущее скользящее среднее дает сигнал играть на повышение, а падающее — на понижение. Чем шире окно скользящего среднего, тем ровнее и глаже линия. Оборотная сторона медали в том, что чем шире окно, тем медленнее скользящее среднее реагирует на смену трендов. Чем уже окно, тем точнее скользящее среднее отражает цены, но при этом оно больше подвержено ложным сигналам. Если выбрать слишком широкое окно, скользящее среднее не будет отражать многих важных разворотов. Короткие скользящие средние более чувствительны к переменам тренда, чем длинные. Те, что построены менее чем на десяти столбиках, уже не могут служить индикаторами трендов. Когда я писал «Как играть и выигрывать на бирже», то пользовался скользящими средними, построенными на 13 столбиках графика. Однако в последние годы я перешел на более длинные скользящие средние, помогающие обнаруживать более серьезные тренды и уменьшать количество ложных сигналов. Для анализа недельных графиков можно начать со скользящего среднего, построенного на данных за 26 недель — то есть за полгода. Затем можно попробовать уменьшить этот интервал и посмотреть, получите ли вы тот же результат без нарушения плавности скользящего среднего. При анализе дневных графиков можно начать со скользящего среднего с периодом 22 дня, что примерно соответствует числу биржевых дней в месяце, и затем посмотреть, нельзя ли сузить это окно. Но какое бы окно вы ни выбрали, обязательно проверьте его на собственных данных. Если вы отслеживаете лишь несколько рынков, то можете испробовать скользящие средние разной длины и подобрать лучшее для каждого рынка. Ширину окна любого индикатора лучше выражать не в днях, а в столбиках. Компьютер не знает, какой график вы анализируете — дневной, месячный или часовой. Он считает лишь столбики. То, что говорится в отношении дневных графиков, вполне применимо к недельным и месячным. Поэтому скользящее среднее с периодом 22 дня лучше называть скользящим средним с периодом 22 столбика. Хорошо знающие математику трейдеры могут использовать адаптируемое скользящее среднее, период которого меняется в зависимости от рыночных условий. Пользоваться им рекомендуют Джон Элерс (John Ehlers), Тушар Чанде (Tushar Chande) и Перри Кауфман (Perry Kaufman). Последняя книга Джона Элерса, названная им «Ракетный трейдинг» (Rocket Science for Traders), как раз и посвящена адаптации индикаторов к текущим условиям рынка. Какой тип скользящего среднего? Простое скользящее среднее вычисляется путем сложения цен в окне и деления суммы на ширину окна. Например, десятидневное простое скользящее среднее цен закрытия получается сложением цен закрытия за последние 10 дней и делением суммы на 10. Недостаток простого скользящего среднего в том, что каждая цена влияет на него дважды — один раз, когда она попадает во временное окно, а другой — когда выходит из него. Новая высокая цена подтягивает скользящее среднее вверх, подавая сигнал к покупке. Это хорошо, ведь нам и нужно, чтобы скользящее среднее реагировало на новые цены. Проблема в том, что через десять дней, когда эта высокая цена выпадет из нашего окна, скользящее среднее тоже упадет, подав сигнал к продаже. Получается нелепо, так как, в случае если мы сократим период расчета на один день, мы получим тот же сигнал к продаже на день раньше, а если увеличим окно на один день, то получим тот же сигнал на день позже. Таким образом, мы можем искусственно создавать сигналы, изменяя окно простого скользящего среднего! Эта проблема решается с помощью экспоненциального скользящего среднего (exponential moving average, ЕМА), которое присваивает наибольший вес самой последней цене. При этом старые цены не выбрасываются из формулы, а постепенно выдавливаются.

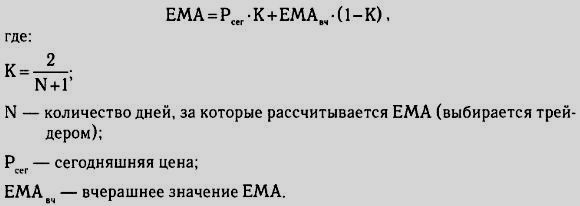

Сегодня уже мало кто рассчитывает индикаторы вручную. Компьютеры делают это намного быстрее и точнее. Если мы захотим узнать ЕМА цен закрытия за 22 дня, получим следующее: К = 2/(22+1) = 2/23 = 0,087. Умножив на это значение сегодняшнюю цену закрытия, умножив вчерашнее ЕМА на 0,913 (то есть 1 — 0,087) и сложив оба результата, мы получим сегодняшнее ЕМА. Трейдеры иногда спрашивают, как начинать рассчитывать ЕМА. Для начала рассчитайте простое скользящее среднее с периодом 22 дня, а затем переходите к ЕМА. Большинство индикаторов начинают подавать чистые сигналы только после того, как накопят данные за один или два месяца. |

||||||||||||

|

|

||||||||||||

|

Торговые сигналы. Самый важный сигнал ЕМА — это угол его наклона. Если ЕМА поднимается, значит, в рыночной толпе растут оптимистичные, бычьи настроения и надо играть на повышение. Если ЕМА понижается, значит, в толпе проявляется медвежий настрой — пора играть на понижение. Когда скользящее среднее возрастает, играйте на повышение. Когда скользящее среднее опускается, играйте на понижение. У трейдера всегда есть три выбора: играть на повышение, на понижение или выжидать. Скользящее среднее сокращает число вариантов до двух. Если оно повышается, нельзя играть на понижение: нужно либо покупать, либо ничего не делать. Если оно понижается, нельзя покупать: нужно либо играть на понижение, либо выжидать. Если же ЕМА начинает колебаться вверх-вниз, это говорит о неустойчивости рынка и отсутствии четкого тренда. В таких случаях уже не следует полагаться на индикаторы тренда. Нужно продолжать отслеживать ЕМА, но относиться к его сигналам скептически, пока не проявится новый тренд. Поступать вопреки сигналу скользящего среднего можно лишь в одном случае — когда вы пытаетесь «поймать» дно после бычьего расхождения между ценой и гистограммой MACD (о которой мы поговорим позже). При этом необходимо использовать жесткие защитные стоп-приказы. Если сделаете деньги — замечательно, но не думайте, что правила игры изменились. Трейдер, считающий, что он выше правил, теряет бдительность и проигрывает.

Экспоненциальное скользящее среднее движется медленно, но неуклонно, как дорожный каток. Оно работает в любых временных рамках, но особенно хорошо на недельных графиках, помогая удерживаться на основном тренде, как бы он ни брыкался, пытаясь вас сбросить. Торговля в направлении EMA на недельных графиках позволяет переиграть многих конкурентов. Вы можете открыть и держать позицию в направлении движения EMA или вести краткосрочную игру, опираясь на дневные графики. На этом графике 26-недельное ЕМА отследило весь бычий тренд акций YHOO — от скромного начала немного выше нуля до пика в 250 долларов — и весь последующий медвежий тренд. Если вы с утра взглянете на EMA на недельном графике и будет играть в его направлении, будете в выигрыше! Безупречных индикаторов в природе нет, и у EMA есть свои недостатки, которые проявляются в торговых коридорах. Когда EMA начинает топтаться на месте, как это было в 1999 году, следует либо выйти из игры, либо вести краткосрочную игру, не рассчитывая на долговременный тренд. Обратите внимание на три хвоста (и четвертый, который не так ярко выражен, как первые три). За каждым из них следовало снижение цены акций YHOO вдвое в течение нескольких недель. У правого края графика цены стоят на месте, а EMA опускается. Несмотря на дешевизну, никто не торопится покупать. Чтобы подтвердить новый значительный польем, EMA должно выровняться и начать подниматься.

Покупая бумаги по ценам, близким к растущему скользящему среднему, вы покупаете на уровнях ценности (точки D и F). Требуется терпение, чтобы дождаться таких моментов, но это намного безопаснее, чем гнаться за рынком, покупая во время взлетов цен. Те, кто покупает по иенам выше уровня ЕМА, переплачивают в надежде потом продать кому-то, кто будет еще глупее и переплатит еще больше. Торопыги, покупающие близко к пикам (точки С и E), либо сразу теряют деньги, либо долго и напряженно ждут шанса закрыть позицию без потерь — им уже не до прибыли. Графики многих акций и фьючерсов отражают повторяющиеся модели поведения, и вам надо постараться их выявить и сыграть на них. В то время как я работал над этой книгой, на графиках акций EBAY часто возникали «хвосты кенгуру» (А, В, С и E). У хвоста С был самый классический вид, но и остальные вполне оправдали себя. Если вы знаете, какую модель ждете, то сможете заметить ее чуть раньше других. У правого края графика EMA перестало расти и начало двигаться горизонтально. Рост цен закончился. Если вы торгуете по аренду, пора переключиться на другие акции, у которых наблюдаются тренды. При этом продолжайте следить за акциями EBAY и ждите нового тренда. Открывайте длинные позиции вблизи растущего скользящего среднего. Открывайте короткие позиции вблизи падающего скользящего среднего. Используйте скользящие средние, чтобы отличать сделки по разумной цене от сделок по «теории большего дурака». В большинстве случаев восходящие тренды периодически прерываются спадами, во время которых цены снижаются к уровню ЕМА. Покупая акции по ценам, близким к скользящему среднему, мы приобретаем их близко к уровню ценности. Это позволяет нам разместить жесткий стоп-приказ на уровне чуть ниже ЕМА. Если подъем возобновится, мы заработаем, но если нет, потери будут невелики. Покупка по ценам, близким к ЕМА, помогает максимизировать прибыль и минимизировать риск. Если мы покупаем по ценам значительно выше ЕМА, то наши действия говорят: «Я дурачок. Я переплачиваю, но надеюсь встретить того, кто глупее меня и заплатит мне еще больше». На рынках дураков очень мало, и поэтому делать ставку на «теорию большего дурака» — гиблое дело. Финансовые рынки не очень привлекают глупых людей, и рассчитывать сбыть им товар — проигрышный подход. Иногда рынки взлетают так, что, казалось бы, подтверждают «теорию большего дурака». Акции некоторых компаний летят все выше, без остановки. Трейдер, который ждет, что они хотя бы ненадолго вернутся к ЕМА, в зону реальной ценности, видит, что упускает фантастический шанс. Он встает перед выбором. Он может продолжать следовать своему методу, трезво рассудив, что всей рыбы не переловишь. Или же, решив, что с волками жить — по-волчьи выть, он может начать покупать акции при прорывах вверх. Если вы избрали второй вариант, помните, что вы включились в игру по «теории большего дурака». Теперь единственным вашим преимуществом перед маниакальной толпой становится управление риском — стоп-приказы и грамотное управление капиталом, Те же правила применимы и к игре на понижение в периоды спада. Если вы открываете короткие позиции, когда цена поднимается до уровня ЕМА, значит, вы продаете на уровне ценности — до того, как возобновится нисходящий тренд и продолжится разрушение ценности. Сторонники «теории большего дурака» открывают короткие позиции значительно ниже ЕМА — чем дальше от него, тем большего дурака нужно будет найти, чтобы не проиграть. Используйте систему двух скользящих средних, чтобы определять тренды и выбирать подходящие моменты для открытия позиций. Вы можете подобрать ЕМА, которое будет хорошо отслеживать тренд вашего рынка, но цены могут начать двигаться так резко, что не вернутся к этому ЕМА и вы не сможете открыть позицию на уровне ценности. Для того чтобы решить эту проблему, добавьте второе скользящее среднее. Используйте ЕМА с более широким окном для выявления трендов, а с более узким — для выбора подходящих точек входа. Предположим, вы обнаружили, что 22-дневное ЕМА хорошо выявляет тренды на вашем рынке. Наложите его на график цен, а затем разделите этот период пополам и на том же экране другим цветом начертите линию 11-дневного ЕМА. Пользуйтесь длинным, 22-дневным, ЕМА для определения трендов, но переключайтесь на более короткое, 11-дневное, ЕМА для поиска точек входа. Скользящие средние помогают выявлять рыночные тренды и принимать решения об игре на повышение или понижение. Они также помогают обнаруживать наиболее выгодные моменты для вступления в сделку на уровне ценности. Выбирать подходящие моменты для закрытия позиции нам поможет другой инструмент — каналы вокруг скользящих средних. |

||||||||||||

|

|

||||||||||||

|