|

||||||||||||

|

||||||||||||

|

||||||||||||

|

||||||||||||

1.5. Осцилляторы.Как неоднократно указывалось, все рассмотренные выше индикаторы трендового анализа хорошо работают в пределах устойчивого тренда и практически неинформативны во флэте. Как показывает практика, не более 30% всего времени на рынке господствует тенденция, а все остальное время — флэт, когда цены двигаются в пределах узкого торгового коридора. С целью охвата и этого (флэтового) рынка для успешного существования на нем, был разработан целый класс индикаторов, называемых осцилляторами. Как следствие, последние являются хорошими индикаторами на флэтовом рынке и плохо работают во время тренда (подают много ложных сигналов), особенно в начальной его стадии. В конце тренда достоверность их сигналов опять повышается. Для понимания смысла осцилляторов можно обратиться к некоторым физическим приемам, которыми пользуются в спектральном или Фурье анализе. Если, к примеру, мы имеем некоторую слабо изменяющую функцию во времени (скажем курс валюты от времени во флэте), то для улавливания ее небольших изменений эту функцию пропускают через дифференциальный усилитель, а затем с помощью фазового детектора извлекают нужный сигнал. Другими словами, необходимо курс валюты во флэте продифференцировать, а затем с помощью подбора различных нормировочных коэффициентов фазового сдвига (во времени) придать полученной кривой индикативный вид. Именно в этом и заключается смысл осцилляторов: это производная цены по времени, с каким — то временным сдвигом. Отсюда ясно, что осцилляторы на рынке Форекс по своей сути вторичны, т. е. любой их сигнал требует нескольких подтверждений, причем не других осцилляторов, а каких — то более — менее независимых от них индикаторов из трендовых моделей. В настоящее время уже создано несколько десятков видов осцилляторов, я же позволю себе остановиться на нескольких, самых важных на рынке Форекс, без знания которых просто невозможно прибыльно работать на этом рынке. Простейшей моделью осциллятора является Momentum (M) или скорость изменения цен. Формула вычисления М проста:

Ясно, что если цены закрытия монотонно растут, т. е. при P(i) больше P(i-k), то М больше нуля, то есть значение этого осциллятора будут располагаться выше нулевой линии. Если же P(i) меньше P(i-k), то М меньше нуля, т.е. осциллятор будет располагаться в отрицательной области. Также понятно, что чем больше k, тем более медлительным будет осциллятор (менее чувствителен), однако его сигналы будут весомее. И последнее. Так как осциллятор является дифференциалом кривой курса валюты, то если эта кривая будет линейной, то ее дифференциал будет const, численно равной тангенсу угла наклона кривой курса валют к оси времени. На графике такой осциллятор будет представлен линией, параллельной оси времени. Если вернуться к рис.7, то становится ясно, что осциллятор скорости изменения цен отображает ускорение или замедление тенденции. Отсюда проистекает наиважнейшее свойство осцилляторов: сигналы осцилляторов на несколько баров опережают реальное движение цен. И действительно, допустим, что цены растут таким образом, что тангенс угла наклона кривой курса валюты к оси времени увеличивается. В этом случае кривая М движется вверх (численное значение М увеличивается). Затем наступает момент, когда цены продолжают расти, но без ускорения (тангенс угла наклона не меняется). Тогда кривая Моментума перестает двигаться вверх и располагается горизонтально. Если далее продолжается рост цен, но с меньшим темпом (тангенс угла наклона уменьшается), то кривая М направлена вниз (численное значение М уменьшается). То есть рынок еще движется вверх, а осциллятор уже развернулся и движется вниз, сигнализируя о скором развороте или откате тенденции. Подобным образом можно рассуждать и при движении рынка вниз. Хотелось бы здесь еще раз подчеркнуть, что анализ осцилляторов никогда не должен быть доминантой в принятии решений. В первую очередь нужно опираться на результаты трендового анализа. |

||||||||||||

|

|

||||||||||||

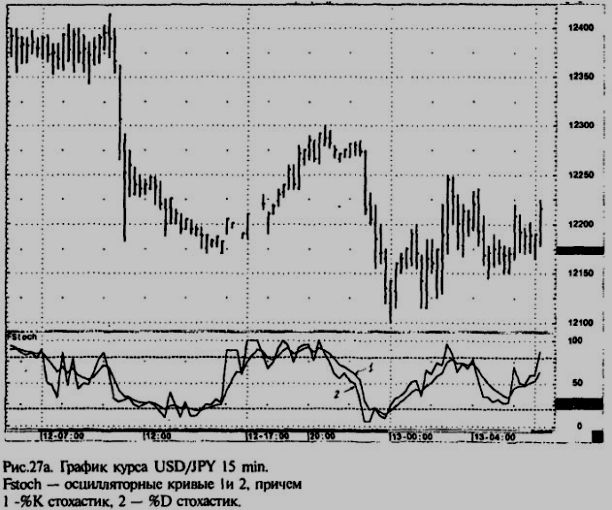

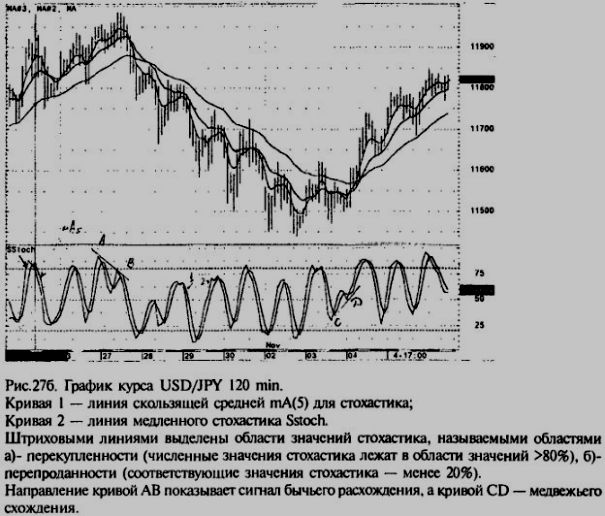

1.5.1. Стохастический анализВажнейшим осциллятором, заранее предсказывающим разворот тренда с большой точностью, является стохастик (stoch) (рис.27а,б), разработанный ДжЛейном около двух десятков лет назад. Достоинством стохастика является то, что и скользящая средняя (с периодом 5, см. раздел 1. 4), построенная на базе stoch, уверенно предсказывает поворотные моменты (см. рис.27а).

Стохастик анализирует расположение цены закрытия бара относительно выделенного временного интервала. Наиболее распространенный период расчета stoch является интервал, включающий пять баров. Значения этого осциллятора (%К) определяют по следующей формуле: %К = 100 х ((Р - L5)/(H5 - L5)), где

Часто стохастик рассчитывают по более упрощенной схеме: %D = 100 х Н3/L3, где

Очевидно, что рассчитанная таким способом кривая %D является сглаженной кривой %К, причем последняя из указанных двух является более быстрой (рис. 27а). На мой взгляд, наиболее удобным на рынке Форекс является так называемый медленный стохастик (sstoch) (рис.276), использование которого позволяет отсекать большинство ложных сигналов. В сочетании с правильно подобранной скользящей средней (я рекомендую mA с порядком 5) этот осциллятор вносит огромный вклад в анализ рынка. Пути исследования sstoch примерно те же, что и для трендовых индикаторов, рассмотренных выше:

Направление движения sstoch и его скользящей средней mА(5) показывают динамику тенденции. Из рисунка 27б видно, что у стохастика горизонтальными штриховыми линиями на уровне 80% и 20% выделены особые области, которые получили названия зон перекупленности (выше 80%) и перепро-данности (ниже 20%). Если сигналы стохастика и его скользящей средней подаются из этих областей, то они считаются гораздо значимее. Анализ этих областей заслуживает большего внимания, и я остановлюсь на нем позднее (см. 1. 5.). Как видно из рис. 276, очень сильные сигналы стохастика — это бычье расхождение (прямая АВ и направление бычьего тренда), свидетельствующая об ослаблении силы быков и росте влияния медведей, и медвежье схождение (прямая CD и направление медвежьего тренда), показывающее рост силы быков и ослабление медведей. Знание и понимание этого осциллятора необходимо для успешного существования на рынке Форекс.

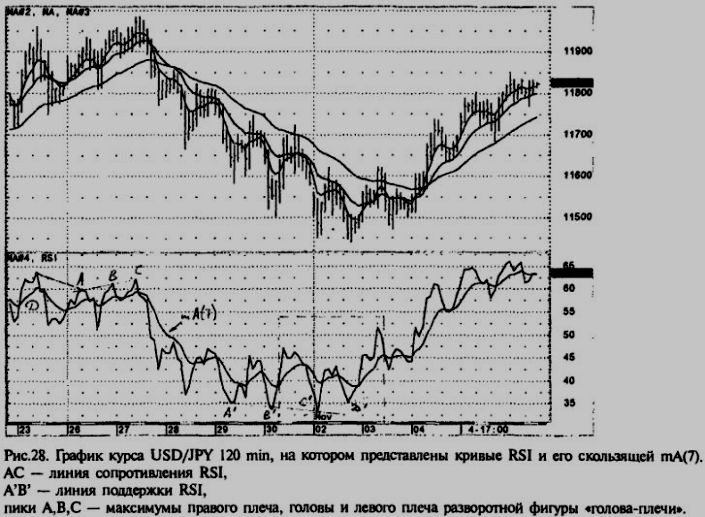

1.5.2. Индекс относительной силыВторым по значимости осциллятором является индекс относительной силы (RSI), разработанный У. Уайлдером. Формула для расчета RSI имеет следующий вид: RSI = 100x(AD(i)/AD(i)+AU(i))), где i — количество баров, на которых вычисляется индекс AD (average down) — среднее значение закрывшихся ниже предыдущих цен за i-баров. AU (average upper) — среднее значение закрывшихся выше предыдущих цен за i баров. У. Уайлдер для построения этого осциллятора использовал 14 баров. Следует заметить, что как и для всякого осциллятора, для RSI чувствительность тем ниже, чем больше число баров (выше период) участвуют в построении RSI, однако тем больше ложных сигналов отфильтровывается. Понятно, что на разных временных интервалах оптимальными являются индексы относительной силы разного порядка, но для внутри дневных шкал рынка Форекс оптимальным является RSI с периодом 8. На рис.28 приведена кривая индекса относительной силы, на которую наложена скользящая средняя с периодом 7 (на мой взгляд, порядок 7 — оптимальный для построения скользящей средней для RSI на рынке Форекс). Для анализа кривой RSI применим весь изученный выше инструментарий трендового анализа: вычерчиваются линии сопротивления и поддержки (линии АВ и А'В' соответственно); рассматриваются различные разворотные фигуры (см. выше в разделе 1.2) и фигуры продолжения тенденции (см. раздел 1.3). Так, в левой части рисунка 28 индекс относительной силы вычерчивает разворотную фигуру «голова — плечи» (голова с максимумом в точке В и плечи с максимумами А и С). Скользящая средняя удачно играет роль шеи. Как видно из рисунка, хорошо открывать короткую позицию после прорыва индексом линии шеи сверху вниз и пока кривая RSI проходит под своей скользящей средней, можно спокойно держать открытой короткую позицию. В этой связи можно напомнить следующие правила:

Перечисленные выше сигналы к покупке или продаже становятся сильнее, если подаются из областей перекупленности (численное значение RSI больше 70%) или перепроданности (значения RSI меньше 30%) (см. ниже в разделе 1.5.3). Одними из самых сильных сигналов осцилляторов (в том числе и RSI) являются сигналы бычьего расхождения и медвежьего схождения (на рис.28 последнее указано прямой C'D' и направлением медвежьего тренда). После точки D', а еще лучше дождавшись пересечения кривой индекса относительной силы со своей скользящей средней, можно открывать длинную позицию. Особо хочу остановиться на самой распространенной модели RSI, которую автор У.Уайлдер назвал неудавшийся размах. На медвежьем тренде эта фигура появляется, когда движущаяся вниз кривая RSI (ее значения должны быть ниже 30%) все же не опускается ниже уровня предыдущего спада, а затем, поднимаясь, превосходит предыдущий максимум. На рис.28 эта фигура заключена в штриховой прямоугольник. На бычьем тренде фигура «неудавшийся размах» появляется, когда очередной максимум кривой RSI (с численным значением выше 70%) так и не достигает уровня предыдущего максимума, после чего кривая индекса относительной силы опускается ниже предыдущего минимума. Изучение кривой RSI показало мне, что наибольшая важность индекса относительной силы как раз и заключается в возможности комплексного наблюдения как фигур «неудавшегося размаха» вблизи критических значений индекса (70% и 30%), так и поведение его скользящей средней в этой области и наличия сигналов схождения — расхождения. Дело в том (как видно из левой части рис. 28), что на бычьем тренде кривая RSI быстро приближается к зоне перекупленности и продолжает там оставаться, пока не произойдет смена направления тенденции. В этом случае рано полагать, что первый же пик RSI (точка М) свидетельствует о перекупленности рынка. Опыт показывает, что должно быть нарисовано еще два или хотя бы один пик (на рис. 28 их три), после чего рынок начнет падать. После вырисовывания пика А (который ниже максимума D) кривая RSI показала бычье расхождение и в дальнейшем образовала фигуру «неудавшийся размах». Однако кривая скользящая средняя остается примерно горизонтальной (ее колебания в пределах 5%), что показывает осторожному трейдеру, что рано делать вывод о перекупленности рынка и открывать короткую позицию. И только после того, как индекс относительной силы RSI завершил формирование фигуры голова — плечи, кривая RSI пересекла свою скользящую среднюю сверху вниз и сама скользящая средняя показала направление вниз, курс валюты пошел уверенно вниз. Таким образом, один только факт того, что осциллятор находится в области перепроданности (перекупленности), еще не означает, что пора открывать длинные (короткие) позиции. Необходимо, как минимум, дождаться еще одного экстремума и формирования разворотной фигуры, а скользящая средняя при этом должна показать направление тренда. Индекс относительной силы является очень популярным индикатором на рынке Форекс и его использование, на мой взгляд, является обязательным.

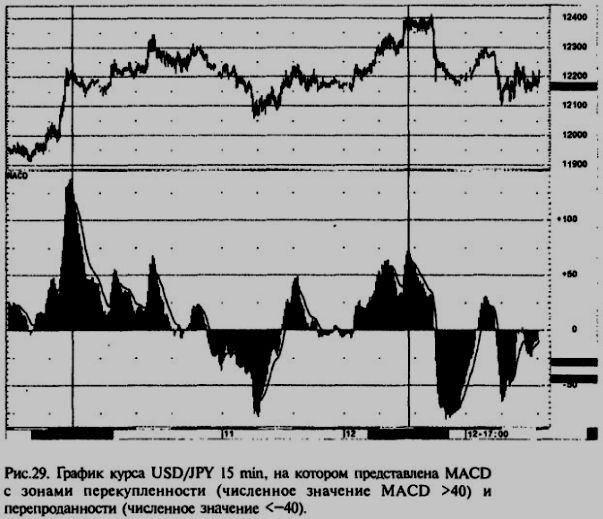

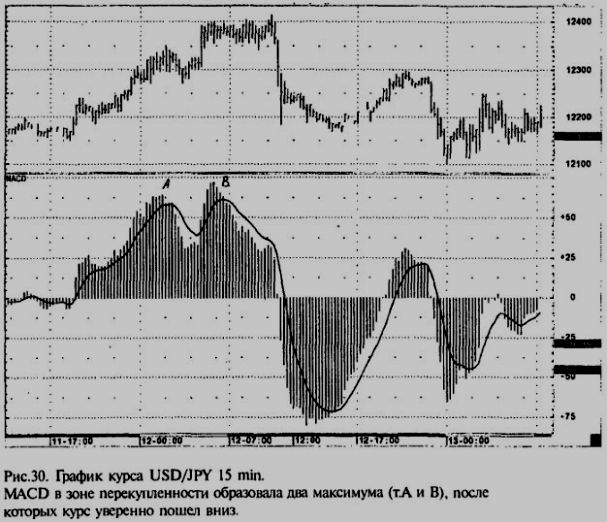

1.5.3. MACDРассмотренная выше (см .раздел 1.4.1.2) конвергенция — дивергенция скользящей средней (MACD) является, по определению, осциллятором и к ней применимы все те приемы анализа, которые были рассмотрены для стохастика и индекса относительной силы. В этом я предлагаю убедиться читателю самостоятельно. Здесь же я хотел бы подробнее остановиться на важнейших областях осцилляторов — перепроданности и перекупленности. Еще раз повторюсь (рис.29): зоной перепроданности называется область значений осциллятора, лежащая ниже 30%; зоной перекупленности называется область значений осциллятора, лежащая выше 70%. Нахождение численных значений осциллятора в указанных зонах является необходимым, но недостаточным условием вхождения в рынок. Как было показано выше (см. раздел 1.5.2), часто кривая осциллятора должна откатываться из этой экстремальной зоны, а затем снова войти в нее и так — как минимум один раз (см. рис.30). Только после этого можно говорить о предстоящем развороте курса валюты. Причем опыт показывает, что разворот тенденции в таких случаях напрямую не связан с численным значением осциллятора в областях экстремальных значений (перепроданности или перекупленности соответственно). Скорее, здесь дело в ином. Так, Т.Демарк полагает, что необходимо зафиксировать состояние умеренной перепроданности (перекупленности), после которой рынку предстоит с большой вероятностью развернуться. Состояние перекупленности (перепроданности) рынка он трактует не в каких — то числовых интервалах значений осциллятора, а во временных диапазонах: если такое состояние наблюдалось в течение пяти или менее дней, то ТДемарк назвал его умеренным; если же состояние перекупленности (перепроданности) наблюдалось в течение более пяти дней, то такое состояние он назвал экстремальным. Так вот, рынок не может, как правило, из состояния экстремальной перекупленности (перепроданности) сразу разворачиваться; ему необходимо откататься, затем снова войти в экстремальную зону, где должно выполниться условие для формирования умеренной перекупленности (перепроданности). И уж только после этого рынок разворачивается.

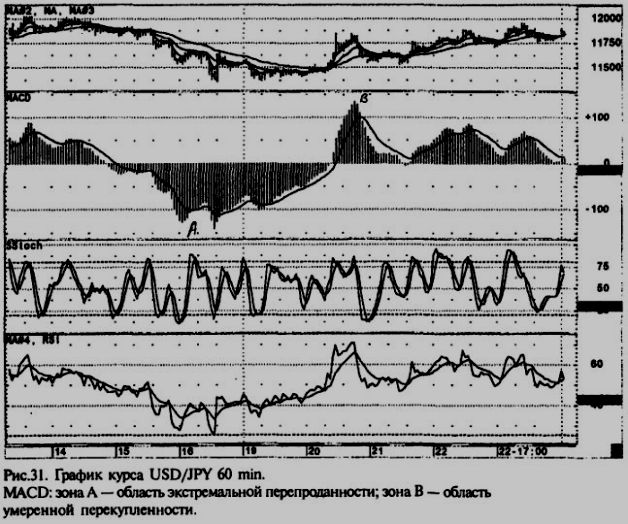

Исследуя рынок Форекс с позиций Т. Демарка на сверхкоротких временных интервалах (1 минута — 60 минут), мне пришлось лично для себя (и я рекомендую это читателям) скорректировать понятия умеренной перекупленности (перепроданности). Я исходил из того, что вероятность правильного вхождения в рынок на базе сигналов осциллятора плюс два подтверждающих сигнала других относительно независимых индикаторов должна быть не ниже 86%. Так вот. При таком требовании состояние экстремальной перекупленности (перепроданности) наблюдается за время формирования семи и более баров, а состояние умеренной перекупленности (перепроданности) наблюдается за время формирования четырех и менее баров (см.рис.31).

Еще раз напомню (и это очень важно), что доверять сигналам осцилляторов (из-за их вторичности относительно трендовых моделей) нужно только в направлении господствующей тенденции. |

||||||||||||

|

|

||||||||||||

|