|

||||||||||||

|

||||||||||||

|

||||||||||||

|

||||||||||||

1.7. Дополнительные способы анализа.Помимо перечисленных выше способов анализа рынка Форекс, на последнем хорошо себя зарекомендовали другие, дополнительные методы, которые отлично себя проявили на товарном или фондовом рынках. К ним, в первую очередь, нужно отнести японские свечи (см. раздел 1.1).

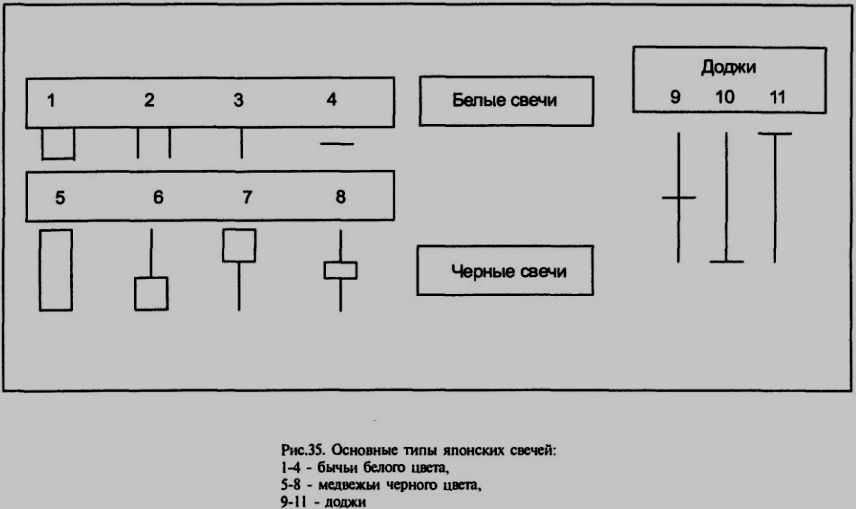

1.7.1. Японские свечиТрадиционно выделяют несколько основных типов свечей (см. рис.35).

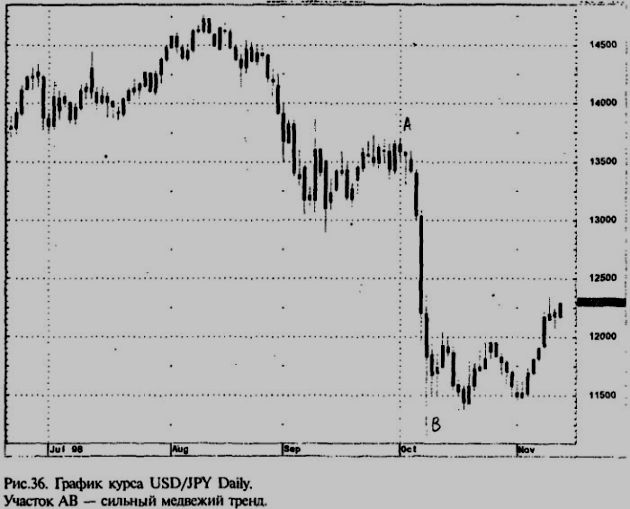

Свечи №1 — 4 — это бычьи белые свечи; 5 — 8 — это медвежьи черные свечи; 9 — 11 — доджи. Свеча № 1 характеризует большую силу быков, следом за ней обычно формируется любая белая свеча; №2 показывает ослабление силы быков, обычно после нее идет додж или свечи типа 4 или 8; №3 — средняя сила быков, после нее обычно следует любая белая свеча или додж; №4 — белая свеча с равными тенями — полная неопределенность в прогнозах на следующую свечу; №5 — большая сила медведей, за ней обычно формируется любая черная свеча, №6 — средняя сила медведей, за ней — любая черная свеча или додж; №7 — ослабление силы медведей, после нее обычно следуют свечи №4 или 8, или додж; №8 — черная свеча с равными тенями — полная неопределенность в прогнозе силы участников рынка; №9 — 11 — доджи, в целом сила участников рынка не определена. Уже из приведенной характеристики свечей ясно, что вначале анализируют тело свечи — чем длиннее тело, тем сильнее тренд; затем сопоставляют длины теней свечи — чем длиннее тень, тем меньше вероятность движения цены именно в этом направлении. На рис. 36 виден сильный медвежий тренд (см. участок АВ), характеризующийся мощным движением на начальной стадии тренда (первые две свечи) и последующая незначительная консолидация (длинные тени снизу).

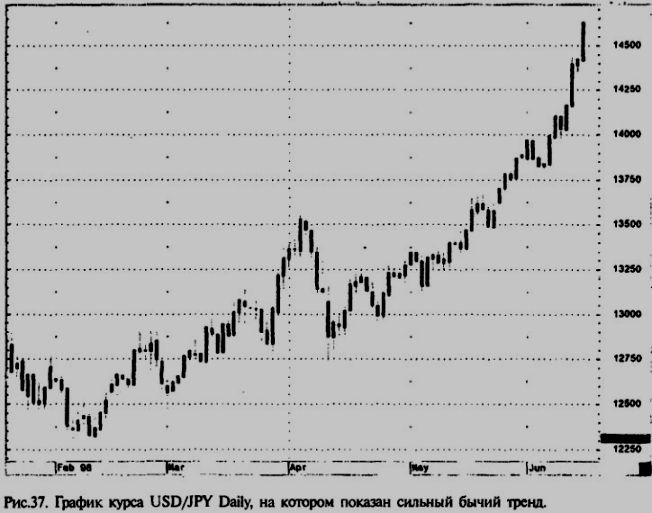

Сильный бычий тренд показан на рис.37. Здесь уже в последней стадии тренда верхние тени длиннее нижних, что говорит о том, что вскоре должен начаться процесс консолидации бычьих сил или даже победе медведей.

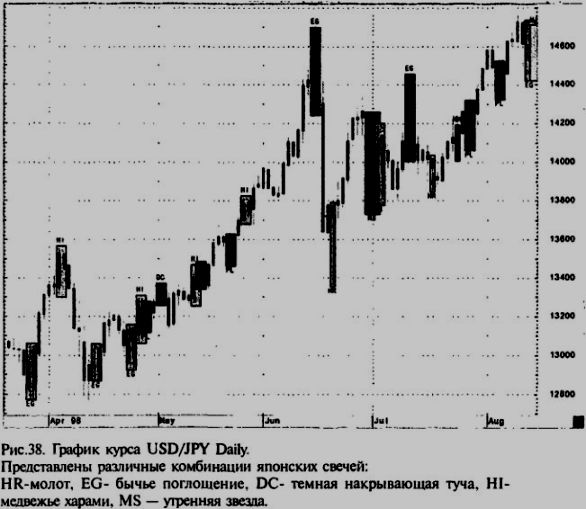

Однако более интересным представляется возможность изучения различных комбинаций свечей. Здесь так же, как и в трендовом анализе, существуют фигуры прекращения действующей тенденции и модели продолжения тенденции. Кратко остановимся на основных из фигур прекращения существующей тенденции, как наиболее интересных в плане прогнозирования возможной смены направления тренда. На рисунке 38 представлены модели возможного поворота, образованные из одной характерной свечи.

Молот (Hammer (HR), рис. 38) - принадлежит бычьей формации, поэтому эта свеча часто появляется на дне медвежьего тренда. Необходимо существование трех критериев, при выполнении которых формируется свеча — Молот:

Противоположностью HR является фигура из одной свечи, как правило образованная в точке максимума бычьего тренда, после которого происходит откат или смена тенденции. Это — Висельник (Hanging Маn(НМ)). Для образования свечи — Висельника также необходимо выполнение трех критериев образования этой фигуры:

Перевернутый молот (Inverted Hammer (IH)) — принадлежит бычьему тренду и всегда формируется в низине медвежьей тенденции, сигнализируя о коррекции или смене тренда. Условия, при которых имеет место свеча — Перевернутый молот, следующие:

Следует заметить, что если формирование этой свечи происходит с гепом (разрывом) между ее телом и телом предыдущей свечи, то это усиливает поворотную модель IH. Противоположностью Перевернутого молота является фигура — Падающая звезда Shooting Star (SS)), которая обычно завершает бычью тенденцию и поэтому располагается на вершине тренда. Также необходимы три критерия для формирования этой свечи:

Хочется также отметить, что увеличение щели между телом SS и телом предыдущей свечи усиливает сигнал, подаваемый Падающей звездой. |

||||||||||||

|

|

||||||||||||

|

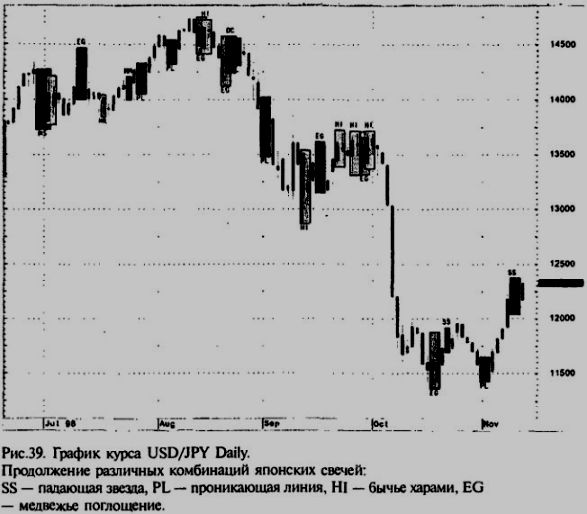

Рассмотренные выше четыре модели коррекции или перегиба тренда носят скорее индикативный (справочный) характер и не являются прямым руководством к действию. Вычисление вероятности правильного вхождения в рынок Форекс на базе сигналов только от этих рассмотренных выше четырех фигур дало следующие результаты: из 100 вхождений правильным оказалось 71 вхождение, а, соответственно, 29 — ложны. Откуда ясно, что с учетом наглядности и простоты подаваемых сигналов, изученные фигуры являются хорошим дополнением при проведении комплексного технического анализа рынка (см. раздел 1.9.2.1). Более интересными представляются поворотные фигуры, образованные из комбинаций двух свечей и трех свечей (рис. 38, рис. 39).

На рис.39 показана фигура, образованная из двух свечей, которая получила название «медвежье поглощение» (Engulfing Bearish (EG)), которая, как видно из рисунка, является концом бычьей формации и создается на вершине пика. Существуют три критерия формирования этой фигуры (EG):

Противоположностью медвежьего поглощения является комбинация из двух свечей, получившая название «бычье поглощение» (Engulfing Bullish (EG)), которая формируется на дне медвежьего тренда и сигнализирует о вероятной коррекции тренда. Для образования этой фигуры необходимо выполнение трех условий:

Другой важной фигурой начала медвежьего тренда является так называемая «темная накрывающая туча» (Dark Cloud (DC)), образованная двумя японскими свечами в точке ценового максимума. Также необходимо выполнение трех критериев, при осуществлении которых и создается модель DC:

Противоположностью темной накрывающей туче является фигура, возникающая на дне графика курса валюты и получившая название «проникающая линия» (Piercing Line (PL)). Для формирования фигуры PL также необходимо выполнение трех критериев:

На рынке Форекс иногда возникает фигура, образованная двумя последовательно сформированными доджами и получившая название «двойной додж» (Double Doji (DD)). Двойной додж может принадлежать как бычьей, так и медвежьей тенденции. Важно то, что эта фигура всегда формируется в точках экстремума кривой курса валюты. Главное условие создания этой модели — цены открытия и закрытия для первой свечи совпадают, и последующая вторая свеча также имеет одинаковые цены открытия и закрытия. «Медвежье харами» (Harami Bearish (HI)), формируется в точке ценового пика и принадлежит началу медвежьей тенденции. Эта фигура считается сформированной, если выполняются следующие три критерия:

Противоположностью медвежьего харами является «бычья харами» (Harami Bullish (HI)), которая принадлежит началу бычьего тренда и поэтому формируется в точке ценового минимума, если выполняются следующие три условия:

На этом ограничимся рассмотрением основных комбинаций на базе двух японских свечей, которые являются важным дополнением к комплексному техническому анализу валютного рынка. Изучение вероятности правильного вхождения в рынок Форекс на базе только сигналов от изученных выше комбинаций двух свечей, показало следующие обнадеживающие результаты: на 100 вхождениях эта вероятность равнялась 78%. Рекомендую пользоваться этими фигурами как подтверждающими результаты выводов по трендовому и осцилляторному анализам. И в заключение этого раздела рассмотрим четыре фигуры, образованные комбинацией трех японских свечей (рис.38 и рис. 39). «Утренняя звезда в трех — свечной позиции» (Morning Star (MS)) формируется на дне валютного курса и является началом бычьего тренда. Существуют четыре критерия, при выполнении которых можно заключить, что сформировалась фигура MS:

В идеале утренняя звезда должна иметь геп до и после второй свечи, однако, геп между второй и третьей свечами редок. «Трех — свечная вечерняя звезда (Evening Star (ES)) является противоположностью MS и началом медвежьей тенденции. Вечерняя звезда формируется на вершине ценового пика при соблюдении следующих четырех критериев:

В идеале, ES должна иметь два гепа: между телами первой и второй свеч и между телами второй и третьей свеч, однако эти условия не всегда выполняются. Частным случаем фигуры вечерняя звезда является «Трех — свечная вечерняя звезда в додже» (Evening Doji Star (EDS)), в которой в отличие от ES вторая свеча — додж, что усиливает поворотный сигнал с бычьего тренда на медвежий. Противоположностью EDS является фигура «Трех — свечная утренняя звезда в додже» (Morning Doji Star (MDS)), которая также является частным случаем модели MS, только в этом случае вторая свеча в комбинации — додж. Достоинство трех — свечных фигур по сравнению с двух — свечными и одно — свечными, которые мы рассмотрели выше, заключается в большей надежности подаваемых сигналов, а основной недостаток — в сравнительно большей жесткости четырех критериев формирования моделей MS или ES, что обуславливает сравнительно редкое формирование этих фигур на рынке Форекс. Тем не менее, вероятность правильного вхождения в рынок Форекс на основе только сигналов MS или ES близка к 80%. Таким образом, изученные модели на базе различных комбинаций японских свечей являются хорошим подспорьем в более полном анализе рынка.

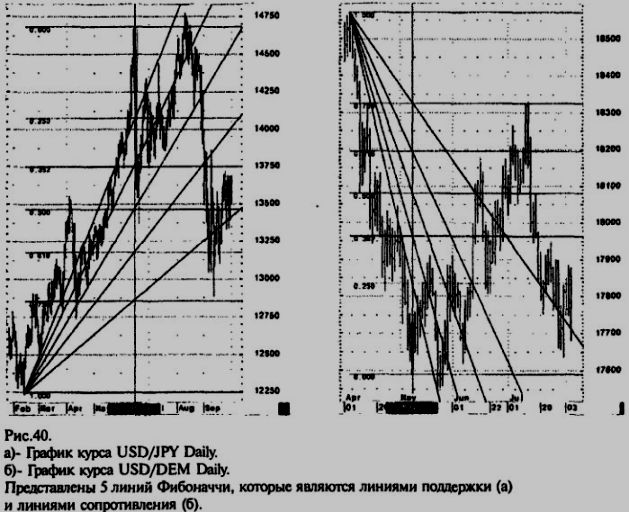

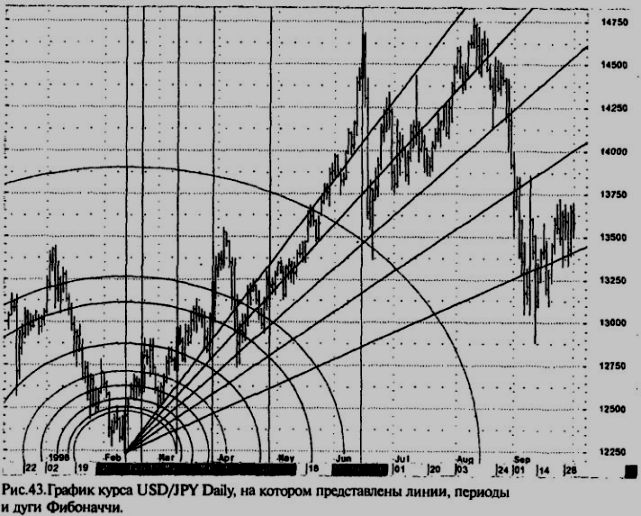

1.7.2. Линии, периоды и дуги ФибоначчиНа рис.40а, б представлены пять линий Фибоначчи, построенные на графике USD/JPY daily и USD/DEM daily. Из рисунка понятен способ построения указанных линий: на графике курса валюты выделяются два значительных экстремума — минимум и максимум; между этими точками откладывают пять длин коррекции (см. раздел 1.1.7): 0.250, 0.382, 0.5, 0.618 и 0.750, которые дают точки на правой вертикальной линии, проведенной через правый экстремум. Затем указанные точки коррекции соединяют с левым экстремумом.

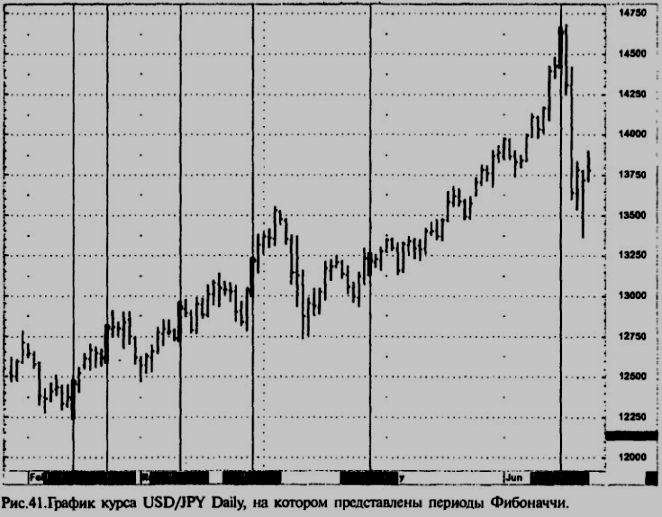

Как правило, построенные таким способом линии Фибоначчи являются хорошими уровнями сопротивления (для медвежьего тренда) и поддержки (для бычьего тренда). Как видно из рисунка, свое влияние эти линии оказывают и за пределами тренда, на базе которого они были построены. Действительно, на рис.40а линии были построены в момент, когда закончился бычий тренд. Нижняя линия Фибоначчи оказала достойное сопротивление сильному медвежьему тренду, как впоследствии и две другие линии. Две нижние линии Фибоначчи, построенные на медвежьем тренде (см. рис.406), впоследствии явились неплохими уровнями сопротивления. Верхняя линия оказалась хорошим уровнем поддержки после продолжительного ее пробития. Часто курс валюты впоследствии движется в пределах линий Фибоначчи (см. рис.406). Периоды Фибоначчи (см. рис.41) представляют собой последовательность вертикальных линий, которая эквивалентна числовой последовательности Фибоначчи (см. раздел 1.1.7). Здесь важно правильно определить ключевой момент — начало отсчета. Первые три вертикальные линии, соответствующие первым трем членам последовательности Фибоначчи, т.е. 1, 1 и 2, обычно исключаются из анализа.

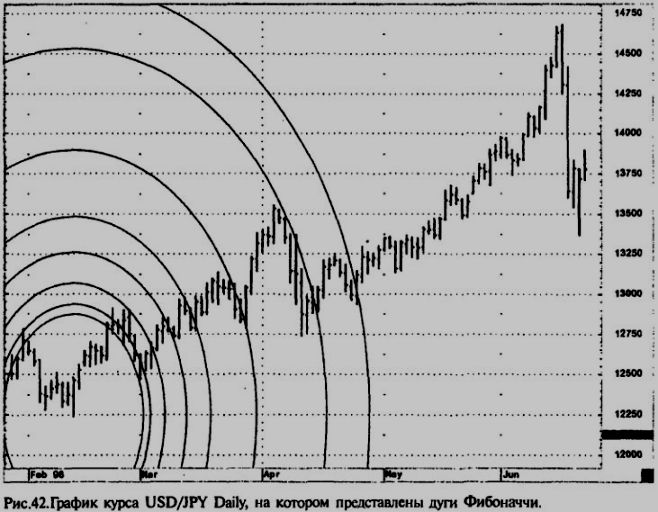

Как видно из рисунка, эти периоды Фибоначчи отмечают важные вехи в динамике курса. Это либо моменты перелома тренда, либо начало сильного движения. Основной недостаток — в мистицизме чисел Фибоначчи, когда однозначного закона рынка, утверждающего, что курс валюты обязательно претерпит какие — то важные перемены на отрезках времени, кратных числам последовательности Фибоначчи, не существует. На рис.42 приведены дуги Фибоначчи. Они представляют собой ряд дуг с радиусами из соотношений чисел Фибоначчи. Здесь также важно выбрать правильно ключевой момент — центр окружностей Фибоначчи. Обычно поступают так: окружность с радиусом 1 «натягивают» между двумя экстремумами. В результате, как видно из рисунка 42, дуги показывают не только место предполагаемого уровня сопротивления и поддержки, но также указывают время, в которое упомянутые уровни должны появиться.

Лучше всего использовать сразу все три перечисленных здесь инструмента анализа для большей достоверности сигнала, который дается сразу всеми этими тремя методами (см. рис.43).

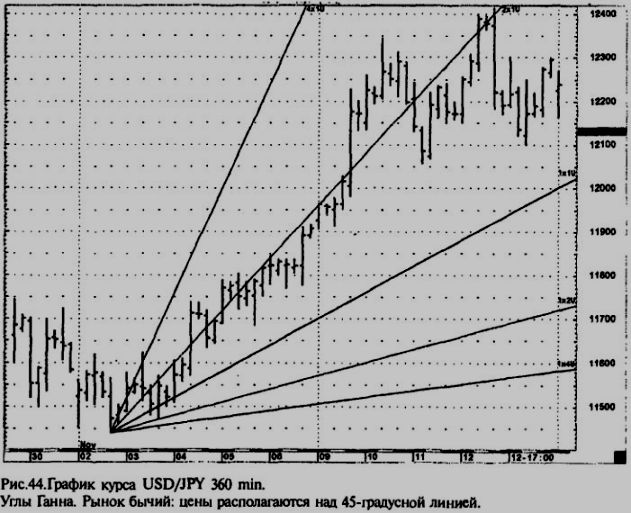

1.7.3. Углы ГаннаГеометрическими углами Ганна называют линии тренда, проведенные от значимых вершин и оснований рынка под определенными углами. Согласно идеям Ганна, 45 — градусная линия представляет долгосрочную линию тренда. Если цены располагаются над поднимающейся линией, рынок считается бычьим (см. рис.44). Если же цены держатся под опускающейся 45 — градусной линией, то рынок будет медвежьим. Пересечение 45 — градусной линии обычно рассматривается как перелом основной тенденции.

Помимо основной 45 — градусной линии тренда Ганн строил другие, вспомогательные, исходя из соотношения увеличения (уменьшения) тангенса угла наклона в 2, 4 и 8 раз. Таким образом, он находил соотношение времени и цены. К примеру, увеличение тангенса угла в 4 раза означает, что цены на одном и том же промежутке времени растут в 4 раза быстрее. Практическое использование углов Ганна похоже на применение линий Фибоначчи, рассмотренных выше: каждая линия угла Ганна в какой — то момент времени становится линией сопротивления или поддержки. После ее пробития курс валюты обычно стремится дойти до следующей линии Ганна, которая с этого момента в свою очередь становится линией сопротивления или поддержки. |

||||||||||||

|

|

||||||||||||

|